Más de cuatro de cada cinco estadounidenses (84%) están interesados en mejorar su situación financiera, pero dos de cada cinco (41%) no están seguros de cómo administrar mejor sus finanzas personales, según una nueva encuesta nacional realizada por Discover® Personal Loans. Muchos estadounidenses creen que su situación financiera se mantendrá igual (41%) o mejorará (38%) el próximo año, pero el 20% prevé que su situación financiera empeore.

“Me inspira que los estadounidenses estén motivados a buscar un futuro financiero más prometedor y que muchos estén creando o buscando un plan para alcanzar sus metas financieras”, dijo Dan Nickele, vicepresidente de Préstamos Personales de Discover. “Los consumidores estadounidenses también nos comentaron que anticipan un aumento en los costos en categorías como comestibles y atención médica. Superar la crisis requiere una base financiera sólida, que puede incluir medidas como crear un presupuesto, contribuir a un fondo de emergencia y explorar oportunidades para refinanciar deudas con altos intereses”.

Los estadounidenses se preparan para el aumento de los costos y los desafíos de la deuda en 2025

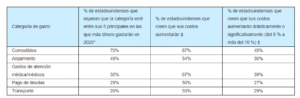

Los estadounidenses anticipan que la inflación aumentará sus costos en muchas categorías clave en 2025:

Además, casi la mitad (44%) de los estadounidenses afirman estar actualmente endeudados. De ellos:

- El 84% dice que la inflación dificulta la gestión de la deuda personal.

- El 83% dice que un presupuesto es una herramienta útil para gestionar la deuda personal, pero solo el 44% dice haber creado un presupuesto para 2025.

- El 77% dice que pagar la deuda personal es caro.

- El 70% no está preparado financieramente para gastos inesperados superiores a $2,500.

- El 58% cree que nunca saldrá de deudas.

- El 52% pierde el sueño por las deudas personales.

- El 48% no está seguro de poder saldar su deuda en el próximo año.

- El 48% dice que su deuda personal es inmanejable, incluida la deuda de tarjetas de crédito (70%), la deuda médica (38%) y el dinero que debe a familiares o amigos (25%).

- El 33% reporta tener una cantidad significativa de deuda.

- El 37% evita mirar la cantidad de dinero en su cuenta bancaria.

La inflación y los gastos rutinarios son las principales fuentes de estrés financiero

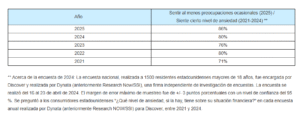

Al preguntarles sobre el estado actual de la economía, los encuestados se mostraron divididos sobre la dirección general que creen que está tomando Estados Unidos: el 48 % afirma que vamos en la dirección equivocada, el 31 % en la correcta y el 15 % no coincide. La incertidumbre económica podría estar afectando el estrés financiero, ya que el 86 % de los estadounidenses tiene algún grado de preocupación por su situación financiera personal, y dos tercios (66 %) experimentan ansiedad alta o moderada. El estrés financiero se ha mantenido constantemente alto durante los últimos cinco años:

En 2025, casi la mitad de los estadounidenses afirma que la inflación (49%) y los gastos diarios (45%) contribuyen a su sensación de estrés financiero. Al menos una cuarta parte de los estadounidenses experimenta ansiedad financiera debido al estado de la economía (38%), sus deudas personales (29%), gastos inesperados (28%), el costo de la vivienda (27%) y los ingresos del hogar (25%).

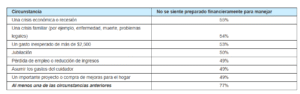

El 50% de los estadounidenses no están preparados financieramente para lo inesperado.

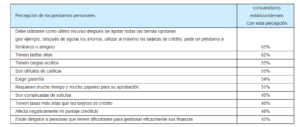

La encuesta reveló que la mitad de los estadounidenses no cuenta con un fondo de emergencia, y el 27 % considera que podría ahorrar más para su fondo de emergencia existente. Además, la mitad de los estadounidenses afirma no estar financieramente preparado para gastos inesperados en general. Diversas circunstancias que muchos estadounidenses no se sienten financieramente preparados para afrontar incluyen:

Los estadounidenses ven los préstamos personales como una opción para gastos inesperados y deudas con altos intereses, pero con muchas condiciones (tarifas altas/ocultas, garantías, tiempo y más).

Muchos estadounidenses creen que los préstamos personales son una buena opción para un gasto grande e inesperado (53%) y para quienes tienen deudas con intereses altos (39%). Sin embargo, también prevalecen percepciones negativas sobre los préstamos personales entre los consumidores estadounidenses:

En Discover, nuestro objetivo es ayudar a los clientes a encontrar soluciones inteligentes para alcanzar sus metas financieras. Para algunas personas, especialmente aquellas con deudas con altos intereses, un préstamo personal puede ser una herramienta útil para reducir el costo de sus intereses y acelerar la eliminación de la deuda —dijo Nickele—. Investigar es importante al tomar decisiones financieras importantes, especialmente considerando la percepción negativa que existe sobre los préstamos personales. Animo a los consumidores que podrían beneficiarse de un préstamo personal a buscar prestamistas que ofrezcan tasas de interés competitivas, sin comisiones, plazos de pago flexibles y financiación rápida. Si ya tiene una relación con una compañía de tarjetas de crédito o un banco de confianza, es un buen punto de partida para investigar sobre préstamos personales.

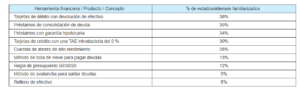

Baja conciencia de los recursos para gestionar la deuda y las finanzas personales

La encuesta también encontró que muchos estadounidenses pueden no estar al tanto de todo el espectro de herramientas, productos y conceptos que podrían ayudarlos a administrar sus deudas y sus finanzas personales:

Los estadounidenses que establecieron objetivos financieros para 2025 están progresando al tomar medidas para crear una base sólida.

El 45 % de los estadounidenses se fijan metas o propósitos financieros para 2025. De ellos, el 81 % afirma haber logrado algún progreso (el 38 % está satisfecho con dicho progreso y el 43 % cree que podría haberlo hecho mejor). Entre las principales medidas que ha tomado el 38 % de los estadounidenses satisfechos con su progreso se incluyen crear y seguir un presupuesto (36 %), reducir los gastos discrecionales (31 %), invertir (35 %), contribuir a un fondo de emergencia (26 %), aumentar los ingresos (25 %) y liquidar o consolidar deudas con intereses altos (24 %).

Cabe mencionar que esta encuesta fue realizada por Morning Consult para Discover entre el 13 y el 19 de marzo de 2025, con una muestra ponderada de 1500 adultos estadounidenses. Las entrevistas se realizaron en línea. Los resultados tienen un margen de error de +/- 3 puntos porcentuales.